"ჯეოსთილი" $15 მლნ-ის 2-წლიან ობლიგაციებს უშვებს

„ჯეოსთილი“ 15 მლნ დოლარის ობლიგაციების ემისიაზე აცხადებს. ფოლადის მწარმოებელი კომპანიის (წარმადობა :300 000 ტ Y.Y) ინფორმაციით, მოზიდული რესურსის რა მოცულობა დაიხარჯება რეფინანსირებაზე ან არსებული სასესხო ვალდებულებებიდან რომლის დასაფარად რამდენი მიემართება, ემისიამდე არ ზუსტდება.

მთლიანობაში ემიტენტი ობლიგაციების $30 მლნ-მდე შევსებას აპირებს, საიდანაც არსებული ვალდებულებების რეფინანსირებას დაახლოებით $20 მლნ მოხმარდება. ობლიგაციები, 2 ან რამდენიმე ემისიით, წარმოადგენს მდგრადობასთან დაკავშირებულ ფასიან ქაღალდს.

ჯეოსთილი ემისიით მიღებული წმინდა შემოსავლიდან $7.5 მლნ-ით პირდაპირი გლინვის კაპიტალური პროექტის დაფინანსებას გეგმავს. სამომავლო პროექტად (სრულდება 12/2024-ისთვის) განიხილება სისტემა, რომელიც იწვევს ცვლილებებს ფოლადის წარმოების პროცესში. გვერდს აუვლის გახურების ღუმელს და 75%-მდე დაზოგავს გაზის მოხმარებას.

ემიტენტი მოზიდული თანხის ნაწილს წელს დახარჯავს, შეაკეთებს ქარხნის მანქანა-დანადგარებს. დამატებითი საჭიროების შემთხვევაში $5-10 მლნ-ს საკრედიტო ხაზებით, ბანკებისგან დაიმატებს.

|

პირველი ემისიით მოზიდული სახსრების გამოყენება |

|

|

პირდაპირი გლინვის კაპიტალური პროექტი |

$2,500,000-მდე |

|

Maintenance კაპიტალური დანახარჯები |

$2,500,000-მდე |

|

არსებული ვალდებულებების რეფინანსირება |

$10,000,000-მდე |

აპრილში გამოსაშვები $15 მლნ -ის ობლიგაციები 2-წლიანია

|

ობლიგაციების |

|

|

ვალუტა |

აშშ დოლარი |

|

ნომინალი |

$ 1 000 |

|

დაფარვის თარიღი |

13.04.2025 |

|

კუპონი (სარგებელი) |

8-9% |

|

პირველი გადახდა |

13.10.2023 |

|

საკრედიტო რეიტინგი |

არ აქვს |

წყარო: ჯეოსთილი

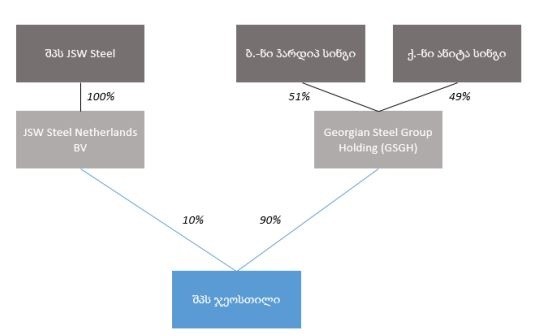

"ჯეოსთილმა" რუსთავში ფოლადის ქარხნის მშენებლობა 2007 წელს, პროდუქციის კომერციული გამოშვება კი 2010 წელს დაიწყო. JSW Steel Netherlands BV (JSW) და Georgian Steel Group Holding–ის (GSGH) ერთობლივი საწარმოს ინტერესებში ასევე შედის სამთო მრეწველობა, ენერგია, ცემენტი, სამშენებლო სფერო და ლოჯისტიკა.

Georgian Steel Group Holding-თან პარტნიორობამ კომპანიას მისცა შესაძლებლობა გამხდარიყო არმატურის უმსხვილესი მიმწოდებელი საქართველოში.

ემინენტის ჯგუფის სტრუქტურა