უნაღდო ანგარიშსწორების გავლენა ეკონომიკაზე

ყოველდღიურად სულ უფრო ნაკლები მომხმარებელი სტუმრობს საბანკო ოფისებს ფინანსური სერვისების მისაღებად, თანამედროვე მომხმარებელი არჩევანს სერვისების დისტანციურად, ონლაინ მიღებაზე აკეთებს, რაც საბანკო სექტორს განვითარების ციფრულ სტრატეგიაზე გადასასვლელად განაწყობს, იქნება ეს ბაზრის ტრადიციული მოთამაშე თუ ახალგაზრდა, ტექნოლოგიებზე ორიენტირებული ფინანსური ორგანიზაცია.

ტრადიციული საბანკო პროცედურების შესრულებაში უამრავი ხალხია ჩართული. მაღალტექნოლოგიური ფინანსური კორპორაციები კი მაქსიმალურ ავტომატიზაციას, სამანქანო სწავლებებსა და ხელოვნურ ინტელექტს იყენებენ ხელით შრომისა და პროცესების შესამცირებლად. საბანკო სექტორის აქტიურ კონკურენტებად სწორედ სწრაფად მზარდი „ფინტექ“ სექტორი გვევლინება: მობილური და ინტერნეტ გიგანტები, ფიჭური ოპერატორები, საგადახდო პროვაიდერები, ონლაინ პლატფორმები, რომელნიც ბანკებთან ერთად ჩაებნენ მომხმარებლისთვის ბრძოლაში და გლობალურ ჭრილში უფრო მოქნილად და სწრაფად რეაგირებენ ბაზრის მოთხოვნებზე ტექნოლოგიური კუთხით.

საგანთა ინტერნეტიზაცია (IoT-Internet of Things) თანამედროვე მსოფლიოს გადაუდებელი საჭიროება ხდება. ეს განსაკუთრებით თვალსაჩინოდ ფინანსურ სექტორში შეიმჩნევა, რომელშიც მომხმარებელის ყოველდღიური საჭიროებებისთვის თანამედროვე, უსაფრთხო, იაფი და მოხერხებული ფინანსური ინსტრუმენტები ინერგება. სერვისების ინტერნეტში გადანაცვლება პერსონალური ინფორმაციის დაცულობაზე განსაკუთრებული მონიტორინგის არსებობას მოითხოვს. მომხმარებლის ცალსახა იდენტიფიკაცია ვირტუალურ სივრცეში ოპერირებისთვის იქცა გამოწვევად, რომლის გადაჭრასაც ინდუსტრია ბიომეტრიისა და ხელოვნური ინტელექტის ჩართულობით ცდილობს.

ევროკავშირის მიერ დადგენილი ძლიერი ავტენტიფიკაციის ახალი სტანდარტი PSD2 საქართველოშიც ეტაპობრივად ინერგება. სტანდარტი მომხმარებლის ძლიერი ავტენტიფიკაციის განსახორციელებლად სამი ელემენტიდან ორის არსებობას მოითხოვს: 1. ქონა, 2. ფლობა და 3. ის, რაც ხარ. მესამე კომპონენტი სწორედ ბიომეტრიას გულისხმობს, რაც ციფრული სერვისებით ოპერირების ფართო შესაძლებლობებს იძლევა როგორც ბიზნესებისთვის, ისე სამთავრობო სექტორისთვის, თუმცა სრულყოფილი საკანონმდებლო ჩარჩო არც ბიომეტრიის გამოყენებასთან და არც დისტანციურ იდენტიფიკაციასთან დაკავშირებით ჯერ კიდევ არ არის ჩამოყალიბებული.

ძლიერი ავტენტიფიკაციის (PSD2) სტანდარტის დაკმაყოფილება მასშტაბური ტექნოლოგიური გადაიარაღების აუცილებლობას ქმნის, რაც მსხვილ კაპიტალდაბანდებებს უკავშირდება. უსაფრთხოების უზრუნველსაყოფად ფინანსური რესურსის გამოყოფას კი ყოველთვის დიდი მონდომებით არ უდგება ბიზნეს სექტორი, რომლისთვისაც აუცილებელია დაინახოს, რა ფინანსური სარგებელი შეიძლება მოჰყვეს ინვესტიციას მაღალტექნოლოგიურ სისტემებში.

ეკოსისტემის მონაწილე მხარეების მენეჯერთათვის მნიშვნელოვანია მეცნიერულად დასაბუთებული დასკვნის არსებობა – რა ეკონომიკური ეფექტი აქვს გაციფრების რელსებზე გადართვას. ციფრული ეკონომიკა, პირველ რიგში, ფულადი რესურსის ციფრულ არხებში გადაადგილებასა და უნაღდო ანგარიშსწორებას მოიცავს, რომლის განვითარებასა და მომხმარებლის საჭიროებებზე მორგებაზე საერთაშორისო საგადახდო სქემებთან (VISA, Mastercard, American Express, Diners, JSV, UP…) ერთად კომერციული ბანკები და გადახდების ინდუსტრიის სხვა მონაწილეები ცდილობენ.

საგადახდო სისტემების როლი შეუცვლელია ჩვენთვის, როგორც ინდივიდებისთვის და, ასევე, ეკონომიკის შეუფერხებელი ფუნქციონირებისთვის. საგადახდო სისტემა ფულს ანიჭებს შესაძლებლობას, რომ მან შეიძინოს გაცვლითი მნიშვნელობა საქონლისა თუ სერვისის შესყიდვისას (Rambure and Nacamuli, 2008, 3)

გადახდის ოპერაციის სისწრაფე, უსაფრთხოება, ფასი და მოხერხებულობა არის მომხმარებლის კმაყოფილების ძირითადი საზომები. ოპერაციის დადასტურებაზე გადაწყვეტილების მილიწამებში მიღების შესაძლებლობას ღრმა მანქანური სწავლება იძლევა. საგადახდო სქემა VISA მიიჩნევს, რომ ხელოვნური ინტელექტის ტექნოლოგიის გამოყენება ტრანზაქციის დადასტურება/უარყოფის პროცესში უნდა მოხდეს მხოლოდ მას შემდეგ, რაც ტექნოლოგია მაღალი ხარისხის ნიშნულზე ავა და არ გამოიწვევს დროის ინტერვალის გაზრდასა და VISA Net ქსელის სტაბილურობას არ შეუქმნის საფრთხეს. ხელოვნური ინტელექტის ყველაზე მოწინავე ფორმების გამოყენება მოითხოვს მონაცემთა ბაზების ფართო მასივებთან წვდომას, რაც გლობალური საგადახდო სქემებისა და მათი მკვლევრებისათვის ხელმისაწვდომია სრულიად მსოფლიოს მასშტაბით (www.visa.com, წვდომის თარიღი 2021 წლის 11 ნოემბერი). ხელოვნური ინტელექტის გამოყენებით იქმნება ძლიერი ტექნოლოგია მომხმარებელთათვის გადახდის პროცესის სარგებლიანობის უზრუნველსაყოფად, რომელიც აბსოლუტურად უსაფრთხო გარემოში კომფორტული გადახდების განხორციელების შესაძლებლობას იძლევა ყოველგვარი დაყოვნების გარეშე.

სტატიის ძირითად ფოკუსს წარმოადგენს გადახდების ბიზნესისსა და ეკონომიკურ კეთილდღეობას შორის კორელაციური დამოკიდებულებების გამოვლენა და მეცნიერულად დადასტურება მსოფლიოს განვითარებული ქვეყნების მაგალითებზე და საქართველოს რეალობაშიც. საგადახდო სფეროში ჩატარებული ძირეული კვლევები ნაშრომის ღირებულებას კიდევ უფრო ფასეულს ხდის, ამ სწრაფად განვითარებადი სფეროს მიმართ თანამედროვე ციფრული სამყაროს დიდი ინტერესისა და ასევე, მისი ლიტერატურულ გამოცემებში ხალვათად წარმოდგენიდან გამომდინარე. გადახდებსა და მთლიან შიდა პროდუქტს შორის ურთიერთდამოკიდებულება განსხვავებულია ქვეყნიდან ქვეყანაში, რასაც მოსახლეობის სუბკულტურები და მენტალობა, სოციალური მდგომარეობა და ეკონომიკური სტაბილურობა, ფინანსური სექტორისა და საკანონმდებლო ჩარჩოს ქმედუნარიანობა უდევს საფუძვლად. კვლევების დეფიციტი საგადახდო ინდუსტრიასა და ეკონომიკის ზრდას შორის ურთიერთდამოკიდებულებაზე კიდევ უფრო საინტერესოს ხდის ნაშრომში აღწერილ ძირითად მიგნებებსა და კანონზომიერებებს, რომელიც ნაწილობრივ ავსებს ამ დეფიციტის „გეპს“.

ლიტერატურის მიმოხილვა

საკვლევი თემის შინარსიდან გამომდინარე, სამეცნიერო წყაროები, რომლებსაც ეყრდნობა ნაშრომში მოყვანილი არგუმენტები, ძირითადად უახლესი პერიოდს ეკუთვნის. ინტერნეტში გამოქვეყნებული სტატიები და დარგის სპეციალისტთა შეფასებები შეჯერებულია თეორიულ ჩარჩოსთან საკვლევ კითხვებზე პასუხების ძიებისას.

საკვლევ კითხვებზე პასუხების ძიების პროცესი ორ ძირითად მიმართულებად არის გაშლილი: 1. მომხმარებელთა დამოკიდებულების კვლევა დისტანციურ მომსახურებებზე, მათი და ბიზნესის მზაობის გამოვლენა სერვისების გაციფრულებაზე; 2. უნაღდო ეკონომიკის ფინანსური ეფექტები ფინანსური სექტორის მომგებიანობაზე; ფინანსური სექტორის მომგებიანობის კორელაცია ერთიანი ეროვნული პროდუქტის ფორმირებასა და მშპ-ის ზრდის დინამიკაზე.

- მომხმარებელთა და ბიზნესის მზაობის გამოვლენისთვის აუცილებელია რაოდენობრივი კვლევის ინსტრუმენტების გამოყენება, რათა ადგილობრივი ბაზრის მონაწილეთა მენტალობა, სოციალური სტატუსი, გეოგრაფიული და ინფრასტრუქტურული ფაქტორების გავლენა გაანალიზებულიყო საქართველოს რეალობაში. ვინაიდან დისტანციური ფინანსური სერვისების მიმწოდებელი საბანკო სფეროა, უმნიშვნელოვანესია კომერციული ბანკების სტრატეგიული ხედვისა და სამომავლო გეგმების თანხვედრა მომხმარებლის მოლოდინებთან მათთვის სასურველი და მოხერხებული ციფრული მომსახურების შესათავაზებლად. მსოფლიო პრაქტიკაში უკვე არსებობს აბსოლუტურად ციფრული ბანკები, რომლებიც ფიზიკური ოფისების გარეშე, მხოლოდ ონლაინ სერვისებს აწვდიან საკუთარ მომხმარებელს.

ერთ-ერთი ბოლო კვლევა, რომელიც ციფრულ ტრანსფორმაციას და მომხმარებელთა ციფრულ სერვისებთან დამოკიდებულების დადგენას შეეხება არის Juniper Research-ის მიერ 2021 წლის 19 ივლისს გამოქვეყნებული Nick Maynard, Damla Sat-ის ავტორობით ჩატარებული კვლევაა „DIGITAL BANKING: BANKING-AS-A-SERVICE, OPEN BANKING & DIGITAL TRANSFORMATION 2021-2026“. კვლევაში შეფასებულია 15 ციფრული სერვისების მომწოდებელი ვენდორის, ასევე 30 აბსოლუტურად ციფრული ბანკის ტექნოლოგიური ტრანსფორმაციის შედეგები და შედარებულია 30 ტრადიციული ბანკის შედეგებთან, რომლებიც ძალისხმევას არ იშურებენ ციფრული ტრანსფორმაციისთვის.

კვლევის მიხედვით სამომავლო საბანკო პლატფორმებად მიჩნეულია: ა) კომპიუტერი

ბ) მობილური ტელეფონი გ) ტაბლეტი დ) სმარტ საათი

Nick Maynard, Damla Sat-ის კვლევით დადგინდა, რომ მსოფლიოს მოსახლეობის 40% სარგებლობს ციფრული საბანკო სერვისებით და რომ მობილური ტელეფონით მოსარგებლეთა რაოდენობა დისტანციური ბანკინგის მომხმარებელთა 50%-ია და ეს ციფრი ყოველწლიურად 14%-ით იზრდება. მაშინ, როცა „დესკტოპ“ მომხმარებლები 6%-ით მზარდი ტრენდით გამოირჩევა. (https://www.juniperresearch.com/press/digital-banking-users-to-reach-2-billion, 23-11-2021)

რადგან მომხმარებელთა პრეფერენცია მობილური ტელეფონებისკენ იხრება, საგადახდო ინდუსტრია და საბანკო სექტორი მზად უნდა დახვდეს ამ ტენდენციას სერვისების მობილურზე მორგებულად შესათავაზებლად. Mobile First სტრატეგია აქტუალური უნდა იყოს გადახდების ეკოსისტემის ყველა მონაწილისთვის – ბანკიდან დაწყებული, სავაჭრო ობიექტით დასრულებული. ბიზნესმა ძალისხმევა მობილური აპლიკაციების შექმნასა და სერვისებში ინტეგრაციისკენ უნდა მიმართოს, რათა უნიფიცირებული, კომფორტული, იაფი და უსაფრთხო ურთიერთქმედების წერტილი შესთავაზოს მომხმარებელს მის ყოველდღიურ თანამგზავრში – მობილურ ტელეფონში ან სხვა თანამდევ გაჯეტში, როგორიცაა მაგალითად ჭკვიანი საათი.

2. უნაღდო ეკონომიკის ფინანსური ეფექტები ფინანსური სექტორის მომგებიანობაზე

Moody’s Analytics-ის ანალიტიკოსებმა კითხვას მოაქვს თუ არა ელექტრონულ გადახდებს მაკროეკონომიკაში ბენეფიტები, უპასუხეს კვლევით – „ელექტრონული გადახდების გავლენა ეკონომიკურ ზრდაზე“. კვლევაში მსოფლიოს 70 ქვეყნის მაკროეკონომიკური შედეგებია გაანალიზებული, კალკულაციები გაკეთებულია ბარათების გამოყენების მოხმარება/პერ კაპიტაზე დამოკიდებულების გამოსავლენად. საქონლისა და მომსახურების გაყიდვების ზრდის ეფექტის ექსტრაპოლაციით ანალიტიკოსებმა დაადგინეს კავშირი მოხმარების და შესაბამისად GDP-ის ზრდასთან. კერძოდ, 2011-2015 პერიოდში ბარათებით გადახდების გააქტიურებამ 296 მილიარდი დოლარით გაზარდა მოხმარება, რაც კუმულატიური მსოფლიო GDP-ის 0.1%-ს შეადგენს, ეს კი 74 მილიარდი აშშ დოლარია ჯამურ GDP-ში წლიურად. ამ ქვეყნების ეკონომიკები მსოფლიო GDP-ის 95%-ს აფორმირებენ („The Impact of Electronic Payments on Economic Growth“, Moody’s Analytics, 2016)

ბარათებით გადახდებსა და ეკონომიკურ ზრდას შორის დადებითი კორელაციაა. ელექტრონული გადახდები ეკონომიკას უფრო ეფექტიანს ხდის, ვინაიდან ამცირებს ტრანზაქციულ ხარჯებს, ასევე საქონლისა და მომსახურების ფლოუსაც აუმჯობესებს. მომხმარებლისთვის ყიდვის პროცესი უფრო მოხერხებული და კომფორტულია, რაც გამყიდველებისთვის ბიზნესის უკეთ მართვასა და გაყიდვების ზრდაში აისახება. ელექტრონული გადახდები ზრდის მომხმარებელთა თავდაჯერებას და საკრედიტო რესურსებზე ხელმისაწვდომობას, მათ შორის ზრდის ფორმალურ საბანკო სერვისებს მოკლებული მოსახლეობის ფინანსურ ინკუზიურობას და სთავაზობს მათ ნაღდი ფულის უსაფრთხო ალტერნატივას.

უნაღდო ანგარიშსწორების ხელშეწყობა სამთავრობო სტრუქტურებისთვისაც უმნიშვნელოვანესი ამოცანა უნდა იყოს, რადგან ტრანზაქციების გამჭვირვალობა განაპირობებს გადასახადების გადახდების აკურატულობასაც. ამიტომ ელექტრონული გადახდების ინფრასტრუქტურის განვითარების ხელშეწყობა, გადახდების ეკოსისტემის მონაწილეთა წახალისება გააუმჯობესონ შეთავაზებული სერვისები უნდა იყოს სახელმწიფოსგან მხარდაჭერილი. მდგრადი საგადახდო სისტემები არ ნიშნავს მხოლოდ ტექნოლოგიებს, არამედ მის მონაწილეთა მოტივაციასაც, რათა შექმნან ღირებულება და მიიღონ მაქსიმალური სარგებელი ამისგან. ელექტრონული გადახდების წახალისება ზრდის მომხმარებლისა და მერჩანტების არჩევანს და ავითარებს კონკურენტულ გარემოს, რისგანაც ისევ მომხმარებლები ღებულობენ ბენეფიტებს („The Impact of Electronic Payments on Economic Growth“, Moody’s Analytics, 2016).

შესავალი

ინფორმაციული და საკომუნიკაციო ტექნოლოგიების (ICT სფერო) განვითარებამ ოფლაინ ბიზნესების ონლაინზე გადართვის აუცილებლობაში დაარწმუნა როგორც კორპორაციები, ისე ფიზიკური პირები, მიმდინარეობს ფიზიკური ფულის ელექტრონული ფულით აქტიური ჩანაცვლება (Premchand & Choudhry, 2015). საგადახდო სფეროს მიერ ციფრული სერვისების მომხმარებლის მოთხოვნაზე მორგებული შეთავაზებები ამ ტრანსფორმაციას კიდევ უფრო აჩქარებს და ციფრულ ფულს ყოველდღიურობად ხდის. „ფულის თეორიაში საინტერესო და აღსანიშნავი ფაქტია, რომ ფულის გამოყენება მისი გაჩენისას იყო უდავოდ პროგრესული, და როდესაც მან საყოველთაო აღიარება მოიპოვა, შემდგომი პროგრესის ხელშესაწყობად, გვიწევს მისი გამოყენებისგან თავის შეკავება“ (Dominique Rambure and Alec Nacamuli, 2006).

- როგორ დაიწყო უნაღდო ანგარიშსწორების ეპოპეა

ნატურალური მეურნეობა გადახდების ინდუსტრიის ძირეული წინაპარია, მყიდველსა და გამყიდველს შორის გაცვლის ერთეულად ძვირფასი ლითონების შემოღებამდე ვაჭრობისას ხორბალს, მიწებს, საქონელს და სხვა ნატურალურ პროდუქტებს იყენებდა მსოფლიო. ქვეყნებს შორის სავაჭრო ურთიერთობების ჩამოყალიბებამ საშუამავლო საქმიანობა განავითარა და საფუძველი ჩაუყარა ძვირფასი ლითონების გარიგებებში გამოყენებას – ლითონები, რომელთა ღირებულების შეფასება და გასაყიდ საქონელთან თანაზომადობის დადგენა მყიდველსაც და გამყიდველსაც უადვილებდა საქმეს. შემდგომი ნაბიჯი გარიგებების დოკუმენტალურად გაფორმებას და ვაჭრობის უფრო ცივილურ ეტაპზე გადასვლას უკავშირდება. კერძოდ თამასუქებისა და ბანკნოტების საემისიო საქმიანობა, რომელშიც შუამალები აქტიურად ჩაერთვნენ და მომხმარებელს უფრო კომფორტული და ადვილად მონეტარიზირებადი ინსტრუმენტი შესთავაზეს. სწორედ ამ დროს უკავშირდება ოქროს სტანდარტის დამკვიდრება ფულის ბაზარზე მე-20 საუკუნეში, რათა შუამავალთა მზარდი მადიდან გამომდინარე, ემიტირებული ბანკნოტების რაოდენობა არ გასცდეს არსებულ ოქროს მარაგებს და ბანკნოტებმა თავისი მსყიდველუნარიანობა შეინარჩუნოს. ასე იქცა ფული (ბანკნოტები) სხვადასხვა ქვეყნის ვალუტებად და ის კვლავ განაგრძობდა განვითარებას. ტელეგრაფის და მორზეს კოდის (1850), ტელეფონისა (Graham Bell,1875) და ინტერნტის (World Wide Web – 1990) განვითარებამ გადახდები და შესაბამისად ფული, როგორც გადახდის ინსტრუმენტი ევოლუციის შემდეგ ეტაპზე გადაიყვანა. ფულის გადაადგილება დროსა და სივრცეში უფრო სწრაფი და მოხერხებული გახდა, მომხმარებელს ფულის ტარების ნაცვლად მისი ციფრული ანალოგის: ჩეკი, ბარათი, საბანკო ანგარიში და ა.შ ტარება უადვილდებოდა თავისი ადგილობრივი და ქვეყანათა შორისი საქმიანი ურთიერთობებისას. მე-20 საუკუნეს უკავშირდება რევოლუცია საგადახდო ინდუსტრიაში, როდესაც ყოველდღიურმა გადახდებმა ელექტრონულ არხებში გადაინაცვლა. 1914 წლიდან ევროპასა და ამერიკაში აქტიურად დაიწყო საკრედიტო ბარათების გამოყენება სასტუმროებსა და ვაჭრობაში. 1956 წლიდან Bank of America-მ მომხმარებელს პირველი საბანკო ბარათი სახელწოდებით „Charge Card“ (შემდგომში Visa) შესთავაზა საკუთარი ფულადი სახსრების უფრო უსაფრთხოდ და კომფორტულად გამოსაყენებლად, რასაც ფართო აღიარება და მოთხოვნის გაზრდა მოჰყვა საერთაშორისო მასშტაბით. ასე იქცა Visa და შემგომ mastercard და სხვა ტექნოლოგიური კორპორაციები მომხმარებლის ყოველდღიურობის შემადგენელ ნაწილად სრულიად მსოფლიოში. 30 მილიარდზე მეტი საბანკო ბარათით დღეში საშუალოდ 1.3 მილიარდი ტრანზაქცია დღეში, ყოველ წამში 14,840 (https://www.statista.com/, იანვარი, 2022) გადახდის ოპერაცია ხორციელდება ციფრულ არხებში უსაფრთხოდ, სწრაფად და მოხერხებულად, რისთვისაც ამ ინდუსტრიაში ჩართული მხარეები: საგადახდო სქემები, ბანკები, პროვაიდერი ტექნოლოგიური კომპანიები, რეგულატორები დღენიადაგ ზრუნავენ და ქმნიან საიმედო გარემოს უნაღდო ანგარიშსწორების პოპულარიზაციისთვის.

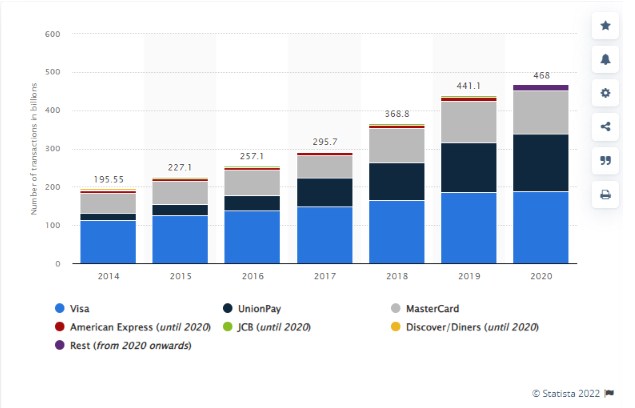

დიაგრამა №1 – საბარათე ტრანზაქციების რაოდენობა მსოფლიოში

თანამედროვე მომხმარებელი მხოლოდ ერთ საგადახდო ინსტრუმენტს და მხოლოდ პლასტიკს საფულეში აღარ ჯერდება და მისი მოთხოვნილება უფრო მრავალფეროვანი საგადახდო შეთავაზებებია რამდენიმე ემიტენტის მოცვით. პლასტიკიდან ინდუსტრია საფულეზე, შემდეგ კი მის ციფრულ ვარიანტზე გადაერთო და მივიღეთ სხვადასხვა ემიტენტის სხვადასხვა პროდუქტები და შეთავაზებები ერთ აპლიკაციაში – Apple Pay, G-Pay, SamsungPay გლობალური საფულეებია, რომელთა ადაპტაცია საქართელოშიც მიმდინარეობს. თანამედროვე მომხმარებლის მიმართ პერსონალიზებული დამოკიდებულება სერვისისა და პროდუქტების გამყიდველებისთვის ძირითად გამოწვევად იქცა. მომხმარებელზე მორგებული, ფოკუსირებული ციფრული სერვისების ინტეგრაციები განვითარების შემდეგ ეტაპზეა. კრიპტოსამყარო და ბოკჩეინ ტექნოლოგია ჩაანაცვლებს თუ არა არსებულ ციფრულ არხებს და გახდება თუ არა ის გადახდების ინდუსტრიის ძირითადი მოთამაშე სპეციალისტები ჯერ მსჯელობენ და აფასებენ მის სარგებელსა და პოტენციურ რისკებს, რომელსაც დეცენტრალიზებული ფული შეიძლება უქმნიდეს მსოფლიო ეკონომიკას.

- უპირატესობები და სისუსტეები

ჰომოგენური ტრანზაქციული სისტემები ეკოსისტემის ყველა მოთამაშეს ერთი მთლიანი პროცესის ნაწილად აქცევს ეკონომიკური სარგებლიანობის მიღების ეგიდით. ფინანსური ტრანზაქციების ინტერნაციონალიზაცია გარდაუვალი მომავალია და ამდენად ელექტრონული გადახდების მეთოდების უნიფიცირება აუცილებელი შემადგენელი იქნება ყველა ქვეყნის ეკონომიკისთვის. ანგარიშსწორების სისტემები უკვე უნიფიცირებულია და მისი მართვა ინდუსტრიის მონაწილეთა მიერ ეფექტურად ხორციელდება.

Abdullah Aldaas-ის 2020 წლის კვლევების საფუძველზე გამოიკვეთა ელექტრონული გადახდების შემდეგი უპირატესობები:

- დროისა და სხვა რესურსების გამოთავისუფლება ეკონომიკის სხვა დარგებში გამოსაყენებლად

- გამჭვირვალობა და მონაცემებთან წვდომის შესაძლებლობა

- საშუამავლო მომსახურების ფასის შემცირება კონკურენციიდან გამომდინარე

- ინფორმაციული და საკომუნიკაციო ტექნოლოგიების განვითარების პერსპექტივა ახალი ბიზნეს მიმართულებებით, რაც ონლაინ გაყიდვების და ლოჯისტიკის ავტომატიზაციაზე მოთხოვნის ზრდით არის განპირობებული

- სახელმწიფო სერვისების განვითარების პერსპექტივები

ერთადერთი ნეგატიური ფაქტორი, რაც გადახდების გაციფრულების გამოწვევად შეგვიძლია დავასახელოთ არის პერსონალური ინფორმაციის დაცულობა (privacy).

საბანკო და საფინანსო სექტორების ზრდა მნიშვნელოვანწილად იქნება დამოკიდებული გადახდებისა და ტრანზაქციების გაციფრულებაზე. 2019 წლის მონაცემების მიხედვით (World Payments report, 2019 published by Capgemini) 2017 წელს გადახდებიდან მიღებული შემოსავალი 1.9 ტრილიონ აშშ დოლარამდე გაიზარდა, უნაღდო გადახდების რაოდენობა 12%-ით გაიზარდა და 539 მილიარდს გადააჭარბა წლის განმავლობაში (15,000-მდე ტრანზაქცია ყოველ წამში). უნაღდო მსოფლიოს ლიდერთა ათეულში აშშ, ევროზონა, რუსეთი, ჩინეთი და ინდოეთი ლიდერობს. სამთავრობო ინიციატივების გავლენით რუსეთში, ინდოეთსა და ჩინეთში საინტერესო ბიზნეს ქეისების რეალიზება განხორციელდა, რასაც უნაღდო ეკონომიკის აყვავება მოჰყვა შედეგად. ევროზონის უმაღლეს ლიგაში ნორვეგია მოხვდა, სადაც უნაღდო ანგარიშსწორების მაჩვენებელი პერ კაპიტაზე ყველაზე მაღალია მსოფლიოში. ფედერალ რეზერვის მონაცემებით აშშ-ში უნაღდო გადახდები ყოველწლიურად საშუალოდ 8.9%-ით იზრდებოდა 2015-2018 წლების შუალედში.

ცხრილი №1 ინდოეთი – ელექტრონული გადახდებისა და ეკონომიკის ზრდის ტემპი

| წელი | GDP | ბარათების რაოდენობა | მობილური გადახდები | მობილური ბანკინგი |

| 2014 | 7.41 | 16% | 152% | 290% |

| 2015 | 8.00 | 3% | 159% | 224% |

| 2016 | 8.17 | 26% | 104% | 12% |

| 2017 | 7.17 | 17% | 68% | 85% |

| საშუალო | 7.69 | 16% | 121% | 153% |

ცხრილი №1-ში მოცემული მონაცემებით ინდოეთის GDP ზრდის ტემპი 4 წელიწადში 7.69 უფრო დაბალია, ვიდრე ბარათების (16%), მობილური გადახდების (121%) და მობილური ბანკინგის (153%). ცხრილი №2-ში კი პოზიტიური და ყველაზე მაღალი კორელაცია აქვს მობილურ გადახდებსა და მობილურ ბანკინგს (0.79), რასაც მოსდევს GDP & მობილური გადახდები (0.37), რაც ამ ქვეყანაში ეკონომიკის ზრდის ინდიკატორად მობილური აპლიკაციების განვითარებაზე მიანიშნებს:

ცხრილი №2 ინდოეთი – კორელაცია

| ცვლადი | კორელაცია |

| GDP & მობილური ბანკინგი | -0.27 |

| GDP & ბარათები | 0.02 |

| GDP & მობილური გადახდები | 0.37 |

| ბარათები & მობილური ბანკინგი | -0.69 |

| ბარათები & მობილური გადახდები | -0.61 |

| მობილური გადახდები & მობილური ბანკინგი | 0.79 |

მალაიზიის ინდიკატორების ანალიზით ირკვევა, რომ ელექტრონული გადახდები იზრდება მოსახლეობის რაოდენობის ზრდის კვალდაკვალ, თუმცა ნაღდი ფული ბრუნვაში უფრო მზარდი ტრენდითაა წარმოდგენილი. კვლევაში აღნიშნულია, რომ მაღალი ნომინალები ჭარბობს ბრუნვაში და შესაბამისად ნაღდი ფულის მოცულობის ზრდამ გამოიწვია უნაღდო სოციუმის ზრდაც, თუმცა ნაღდის მომხმარებლების დიდი ნაწილის უნაღდოზე გადაყვანა მაინც მიუღწეველ ამოცანად რჩება.

ცხრილი №3 მალაიზია – ძირითადი ინდიკატორები გადახდებში

| 2014 | 2015 | 2016 | 2017 | 2018 | |

| მოსახლეობა (მლნ) | 30.71 | 31.19 | 31.63 | 32.05 | 32.39 |

| GDP (მლნ RM) | 1,106.4 | 1,158.5 | 1,231.0 | 1,353.3 | 1,429.8 |

| ნაღდი ფული ბრუნვაში (მლნ RM) | 68,029 | 76,687 | 85,480 | 92,388 | 94,307 |

| ელექტრონული გადახდების მოცულობა პერ კაპიტაზე | 563.89 | 549.65 | 550.70 | 613.67 | 668.78 |

შვედეთში ნაღდი ფული ბრუნვაში მცირდება და იზრდება ელექტრონული გადახდების ხვედრითი წილი. უკონტაქტო გადახდებმა კიდევ უფრო დააჩქარა უნაღდო ანგარიშსწორების ზრდის ტემპი როგორც განვითარებულ, ისე განვითარებად ქვეყნებში. 2012 წლის შემდეგ 2-ჯერ მეტად არის გაზრდილი საერთაშორისო ტრანზაქციების წილი გადახდებში, ვიდრე ქვეყნის შიდა გადახდები: განვითარებული ქვეყნის თითო გადამხდელზე წელიწადში 14 გადახდა საერთაშორისოა, ხოლო განვითარებადი ქვეყნებისთვის ეს მაჩვენებელი წელიწადში 2-ია. ამ მაჩვენებლის ზრდა ონლაინ კომერციის განვითარებას შეგვიძლია დავუკავშიროთ.

ევროპის ცენტრალური ბანკის მიერ გამოქვეყნებული 2018 წლის გადახდების სტატისტიკა (European Central Bank (ECB) July, 2019) ევროზონის უნაღდო მაჩვენებლის 7.9%-იან ზრდას აფიქსირებს (90.7 მილიარდი ევრო 2018-ში), საბანკო ბარათების წილი უნაღდო გადახდებში 46%-ია, ხოლო გადარიცხვების/პირდაპირი კრედიტის წილი სულ 23%-ია. საცალო გაყიდვები საშუალოდ 1.6 ბარათით პერ კაპიტა, 44 მილიარდი ტრანზაქცია 32 ტრილიონ ევროზე განხორციელდა ერთი წლის განმავლობაში.

საუდის არაბეთის ეკონომიკური ინდიკატორების ანალიზით, ქვეყნის GDP იზრდება ელექტრონული გადახდების ინფრასტრუქტურის ზრდასთან ერთად (ონლაინ პლატფორმების, პოსებისა და ბანკომატების რაოდენობა), ანუ საუდის არაბეთში პოზიტიური კორელაციაა მთლიან შიდა პროდუქტთან და ქვეყანამ ამ მიმართულების განვითარებას უნდა შეუწყოს ხელი.

ცხრილი №4-ში მოცემული 4 ქვეყნის ეკონომიკური ინდიკატორების ბივარიაციული კორელაციის მეთოდით ანალიზისას შეგვიძლია დავასკვნათ, რომ მნიშვნელოვანი რეგრესიული დამოკიდებულება საუდის არაბეთის, ავსტრალიისა და კანადის ეკონომიკებს არ აქვთ არცერთ ინდიკატორზე, თუმცა მაღალია ინგლისის GDP -ის კორელაცია ბანკომატების რაოდენობაზე (0.949). უფრო მცირე დროით ინტერვალში ეს დამოკიდებულება შესაძლოა შეიცვალოს კიდეც, თუ ნაღდი ფული ბრუნვაში დროთა განმავლობაში შემცირდება და აქცენტები ელექტრონულ არხებში გადაინაცვლებს.

ცხრილი №4 – ძირითადი პარამეტრების კორელაცია (ზრდის ტემპი) 2014-2018 (World payments statistics, 2019)

| კორელაცია ქვეყნების მიხედვით | ბარათები | პოსები | ბანკომატები |

| GDP საუდის არაბეთი | 0.087 | 0.813 | 0.893 |

| GDP ინგლისი | -0.548 | 0.652 | 0.949 |

| GDP ავსტრალია | -0.583 | -0.687 | -0.47 |

| GDP კანადა | 0.131 | -0.694 | 0.228 |

საქართველოს რეალობაში სტატისტიკური მონაცემები გვაძლევს გარკვეული დასკვნების გამოტანის საფუძველს. კერძოდ, 2015-2020 პერიოდში შეგროვებული მონაცემების მიხედვით (ცხრილი №5) თითო სულ მოსახლეზე 2 საგადახდო ინსტრუმენტი მოდის, რაც ემიტენტებს შორის არსებულ კონკურენციაზე მეტყველებს. ყველა ემიტენტი ცდილობს მომხიბვლელი გახადოს პროდუქტი, რათა მომხმარებელმა სწორედ მის მიერ ემიტირებული ბარათით და მაშასადამე საბანკო ანგარიშით მოახდინოს გადახდა. ყოველწლიურად საშუალოდ 21%-ით იზრდება ბარათით გადახდების მოცულობა. 2020 წლისთვის ეს მაჩვენებელი 3,5 მილიარდ ლარზე ავიდა, საიდანაც 16% ინტერნეტშია შესრულებული. თვლსაჩინოა ინტერნეტ გადახდების ზრდის დინამიკა – წლიურად საშუალოდ 68%, რაც ბოლო პერიოდში პანდემიის გავლენით ონლაინ გადახდებზე გაზრდილ მოთხოვნას უკავშირდება. ფიზიკურ მაღაზიებში გადახდების საშუალო ზომა დროთა განმავლობაში მცირდება, ხოლო ინტერნეტ გადახდებში პირიქით – იზრდება. ეს ტენდენცია გამარტივებულ უკონტაქტო გადახდებს უნდა მივაწეროთ, როდესაც მომხმარებელი უფრო მოხერხებულად და კომფორტულად, ანუ უფრო ხშირად ახერხებს ბარათის, ტელეფონის, საათის საგადახდო ინსტრუმენტად გამოყენებას და ყოველდღიურ გადახდებში სულ უფრო ინტენსიურად იყენებს მათ, მათ შორის ტრანსპორტში. ინტერნეტში გადახდის ზომის გაზრდა კი მომხმარებელთა უფრო თამამ ნაბიჯებზე მეტყველებს, რომელსაც ისინი ვირტუალურ სივრცეში ახორციელებენ ონლაინ შესყიდვებს უფრო მეტი ღირებულების პროდუქციაზე.

უნაღდო ანგარიშსწორების უფრო მეტი პენეტრაციისთვის ბანკები სულ უფრო მეტ ინვესტიციას ახორციელებენ ინფრასტრუქტურის განვითარებისთვის, ბარათით გადახდების მიღების წერტილები დიდი ქალაქებიდან რაიონულ ცენტრებსაც ფარავს წლიურად 27%-იანი ზრდის ტემპით. 2020 წლის მონაცემებით ქვეყანაში 72 000-ზე მეტი უახლესი ტექნოლოგიით აღჭურვილი პოს ტერმინალია განთავსებული სავაჭრო წერტილებში ნებისმიერი საგადახდო ინსტრუმენტის: ბარათის, საათის, ტელეფონის, ბრელოკის, სტიკერის და სხვა გაჯეტის მისაღებად. ონლაინ გაყიდვებში ჩასართავად მეტი ბიზნეს სუბიექტი ინტერესდება და ცდილობს ბიზნეს კონცეფციის ონლაინზე გადართვას, რისი დასტურიც გაზრდილი ონლაინ გაყიდვებია წლიური 59%-იანი ნაზრდით.

ექსტრაპოლაციის მეთოდით დათვლილი კორელაციის კოეფიციენტი ბარათებით შესრულებულ ოპერაციების მოცულობასა და მშპ-ს შორის 0.98%-ს შეადგენს, რაც ამ ორ მაჩვენებელს შორის მჭიდრო ურთიერთკავშირზე მეტყველებს. კორელაციის ფორმულა Yx=0.17X-351235, სადაც X ცვლადი უნაღდო გადახდებია, ხოლო Y – მთლიანი შიდა პროდუქტია. ანუ გადახდების ციფრულ არხებში გადაყვანა ცალსახად დადებითად მოქმედებს ქვეყნის მთლიანი შიდა პროდუქტის მაჩვენებელზე და შესაბამისად თითოეული ჩვენგანის კეთილდღეობაზე.

ცხრილი №5 საქართველო (nbg.gov.ge; geostat.ge)

| მთლიანი შიდა პროდუქტის პროცენტული სტრუქტურა | 2015 | 2016 | 2017 | 2018 | 2019 | 2020 |

| მშპ საბაზრო ფასებში | 33,935.00 | 35,836.02 | 40,761.66 | 44,599.34 | 49,252.65 | 49,266.74 |

| საფინანსო და სადაზღვევო საქმიანობების წილი მშპ-ში | 5.80 | 5.70 | 5.90 | 6.10 | 6.10 | 5.1 |

| მოსახლეობის სიცოცხლის ხანგრძლივობა | 73 | 72.75 | 73.5 | 73.95 | 74.1 | 73.4 |

| მოსახლეობის რაოდენობა | 3,721,900 | 3,728,600 | 3,726,400 | 3,729,600 | 3,723,500 | 3,716,900 |

| საგადახდო ინსტრუმენტების რაოდენობა | 8,102,755 | 9,289,203 | 9,055,256 | 7,471,220 | 6,726,735 | 6,882,652 |

| საგადახდო ინსტრუმენტი თითო მოსახლეზე | 2 | 2 | 2 | 2 | 2 | 2 |

| ბარათებით შესრულებული ოპერაციების რაოდენობა | 11,038,432 | 13,453,998 | 18,003,408 | 26,576,822 | 35,691,617 | 38,932,508 |

| ბარათებით შესრულებული ოპერაციების მოცულობა (მლნ ლარი) | 1,354,501 | 1,604,626 | 2,014,384 | 2,453,326 | 3,217,095 | 3,503,108 |

| საშუალო გადახდა | 123 | 119 | 112 | 92 | 90 | 90 |

| ინტერნეტში შესრულებული ოპერაციების რაოდენობა | 907,142 | 1,413,070 | 2,112,803 | 5,021,526 | 4,588,020 | 8,698,360 |

| ინტერნეტში შესრულებული ოპერაციების მოცულობა (მლნ ლარი) | 51,016 | 66,892 | 118,608 | 291,918 | 316,845 | 554,293 |

| საშუალო გადახდა ინტერნეტში | 56 | 47 | 56 | 58 | 69 | 64 |

| პოს-ტერმინალების რაოდენობა | 22,233 | 28,757 | 32,456 | 42,877 | 61,975 | 72,713 |

| ონლაინ მაღაზიების ბრუნვა (მლნ ლარი) | 85,218 | 116,299 | 79,737 | 243,584 | 347,182 | 500,764 |

- პანდემიის გავლენა უნაღდო ანგარიშსწორებაზე

რა როლი იქონია პანდემიამ ელექტრონული გადახდების ტენდენციაზე მოცემულია 2021 წლის ივნისში პოლონერი მკვლევარების Radoslaw Kotkowski და Michal Polasik მიერ გამოქვეყნებულ კვლევაში „COVID-19 pandemic increases the divide between cash and cashless payment users in Europe“. 22 ევროპული ქვეყნის 5000 რესპოდენტის გამოკითხვით დადგინდა, რომ ვინც ბარათით იხდიდა პანდემიამდე, უფრო მეტი ინტენსივობით გააგრძელა ბარათით გადახდები, ხოლო ისინი, ვინც ნაღდი ფულით ანგარიშსწორებას ანიჭებდნენ უპირატესობას, პანდემიის დროსაც აგრძელებდნენ ნაღდით ოპერირებას და გეპი ამ ორი ქცევის მქონე მომხმარებელს შორის პანდემიამ კიდევ უფრო გააფართოვა. ავტორები ხაზს უსვამენ ქვეყნის სპეციფიკის გავლენას, რაც გადახდების ინფრასტრუქტურის განვითარების დონეს, ჩრდილოვანი ეკონომიკის გავლენას, კულტურულ თავისებურებებს და პანდემიისადმი სახელმწიფო სტრუქტურების დამოკიდებულებას (შეზღუდვებს) უკავშირდება. ამიტომ ქვეყნიდან ქვეყანაში ტენდენცია შესაძლოა განსხვავდებოდეს. საგადახდო ინსტრუმენტებზე წვდომის პრობლემა იყო ძირითადი ბარიერი ნაღდით გადამხდელთა უნაღდოსთან უკეთესი ადაპტაციისთვის. პანდემიის პერიოდში მომხმარებელთა უნაღდო ანგარიშსწორების პრეფერენცია დაუბრუნდება თუ არა პანდემიამდე ნიშნულს, თუ უკვე შეჩვეული მომხმარებელი შემდგომშიც გააგრძელებს ბარათით სარგებლობას, შემდგომი კვლევების საფუძველი უნდა გახდეს.

დასკვნა

მსოფლიო შეიცვალა პანდემიიდან გამომდინარე, მოსახლეობამ ძალაუნებურად ისწავლა დისტანციური სერვისებით სარგებლობა ყოველდღიური მოხმარებისთვის და გადადგა თამამი ნაბიჯები ტექნოლოგიების სასარგებლოდ, რაც საფუძველი უნდა გახდეს სერვისების მიმწოდებლებისთვის, მზად დახვდნენ მზარდ მოთხოვნილებას ციფრულ სამყაროში გადანაცვლებასთან დაკავშირებით.

დღეს სამომხმარებლო ბაზრის ძირითადი გამოწვევებია: ინოვაციურობა, სერვისზე ორიენტირებულობა და სანდოობა. კონკურენტულ გარემოში, რომელიც მოიცავს სხვა კომპანიების არსებობასაც, რომლებიც იგივე პროდუქტს ყიდიან ბაზარზე (Laudon and Guercio, 2021). კონკურენტული უპირატესობის მოპოვება ამ ასპარეზზე მნიშვნელოვანია კლიენტის მოსაპოვებლად და შესანარჩუნებლად.

მაღალტექნოლოგიური სერვისების დანერგვა მსხვილ კაპიტალდაბანდებებს უკავშირდება, რაც ხშირ შემთხვევაში დამაბრკოლებელი ფაქტორია გადაწყვეტილების მიმღებთათვის, თუ მათ არ დავარწმუნებთ ამ ინვესტიციების პროდუქტის მომგებიანობასთან პირდაპირ დამოკიდებულებაში.

სტატიაში თავმოყრილი ინფორმაცია ელექტრონული გადახდების ეკონომიკურ ზრდასთან კავშირს ადასტურებს მსოფლიოს სხვადასხვა ქვეყნის მაგალითზე. როგორც ჩანს ეს დამოკიდებულება ინდივიდუალურია ქვეყნებისთვის. თუ კანადასა და ავსტრალიაში პოსების კორელაცია GDP-ზე უარყოფითია, საუდის არაბეთსა და ინგლისში ის დადებითია. საშუალო და გრძელვადიან პერსპექტივაში კორელაცია მატულობს და ესეც გასათვალისწინებელი ფაქტორია ელექტრონული გადახდების ინდუსტრიის შემოქმედთათვის, რომლებმაც ქვეყანას ინდივიდუალურად უნდა მოარგონ განვითარების სტრატეგიები და ადგილობრივ ფაქტორებს უფრო მეტი წონა მიანიჭონ ვიდრე საერთაშორისო ფაქტორებს. უნაღდო ანგარიშსწორების ტრენდი მზარდია და მსოფლიოს მასშტაბით ელექტრონული გადახდების ლიდერთა ლიგას აშშ უდგას სათავეში, რასაც მოყვება ევროზონა, რუსეთი, ჩინეთი, ინდოეთი. ევროზონის ელექტრონული გადახდების ძირითადი კონტრიბუტორი საბანკო ბარათებია. აშშ-ში ელექტრონული საფულეები და P2P გადარიცხვები, აზიაში – მობილური აპლიკაციები.

ინდოეთის GDP კორელაცია უნაღდო ეკონომიკაზე უარყოფითია, მაშინ, როცა საუდის არაბეთის დადებითი, რაც მიგვანიშნებს განვითარებადი ქვეყნების პოტენციალზე ამ მიმართულებით მეტი ინვესტიცია განახორციელონ და მეტი ინტენსივობით განავითარონ სფერო, რათა შედეგები დადებითად აისახოს ქვეყნის ეკონომიკის ზრდის მაჩვენებელზე. ეკონომიკების განვითარებადიდან განვითარებულში გადასვლის კვალდაკვალ ელექტრონულ ტრანზაქციებზე და უნაღდო ანგარიშსწორებაზე მოთხოვნის ზრდა მოყვება თან. ამასთან ელექტრონული გადახდები გლობალური ფენომენია და მისი უპირატესობების მნიშვნელობა კარგად უნდა გაითავისონ მთავრობებმა, კორპორაციებმა და ფიზიკურმა პირებმა. ასევე გადასაჭრელია პერსონალური ინფორმაციის დაცვასთან, კიბერუსაფრთხოებასთან დაკავშირებული გამოწვევები, რასთან გამკლავებაც დასჭირდება ინდუსტრიას უახლოეს პერიოდში.

სტატიაში წარმოდგენილი ინფორმაცია ლიტერატურულ წყაროებად გამოადგება ელექტრონული ტრანზაქციების, კონკრეტულად კი ელექტრონული გადახდების მკვლევარებსა და უბრალოდ ამ სფეროთი დაინტერესებულ პირებს. შემდგომი ანალიზისთვის მომხმარებელთა რაოდენობრივი კვლევების განხორციელება მიზანშეწონილია პოსტპანდემიურ პერიოდში მათი გადახდის ჩვევებში შესაძლო ცვლილებების გამოსავლენად.

მაია ხელაძე, PhD კანდიდატი, სს “ხალიკ ბანკი საქართველო”-ს საბანკო ბარათების სამმართველოს უფროსი